Почему я ставлю на золото все

Примечание редактора: Мы в Dispatch верим в необходимость держать сейчас золото для долгосрочной защиты своего благосостояния. Но наш друг и коллега Том Дайсон (Tom Dyson) пошел еще дальше.

Если вы не знаете Тома, то в 2011 г. он стал одним из основателей Palm Beach Research Group. Он держит руку на пульсе финансового мира. И примерно два года назад он пошел ва-банк, опустошив свои банковские счета и купив как можно больше золота.

Том не действует вслепую. Он руководствуется ключевым индикатором, указывавшим на лучшие периоды для покупки и продажи золота в истории. И сейчас этот индикатор дает неотложный сигнал.

Ниже можно прочитать больше об отношении Доу/ золото и узнать, почему Том ставит на него все свои сбережения…

Том Дайсон, редактор Postcards From the Fringe

«Финансовый мир либо склонен к риску, либо его избегает… Мир этот либо расширяется за счет взаимовыгодных сделок, либо сжимается… цивилизуется… либо децивилизуется.

Он либо продвигается вперед… либо, зайдя слишком далеко, отступает».

– Билл Боннер (Bill Bonner)

Важнейший тренд в финансах – это спад отношения Доу/золото.

Отношение Доу/золото отслеживает цену акций индекса Доу – Джонса в золоте. Оно указывает на лучшие периоды для покупки золота или акций.

В 1999 г. отношение достигло пика на уровне 44. Затем оно начало то, что я называю «долгим схождением с горы» туда, куда оно всегда опускается. То есть ниже 5.

Назовем это «основным трендом».

Но, помимо этого основного тренда, случались отклонения. Восемь лет отношение двигалось в обратную сторону. Восемь долгих лет… фальшивых денег и растущих акций.

Но теперь наконец этот важнейший тренд в финансах возобновился.

Для меня – и для моих денег – это лучшая возможность заработать с… пожалуй, с тех пор как я открыл для себя биткойны в 2013 г.

Сейчас самое время действовать.

Моя золотая история: почему я пошел ва-банк

Два года назад я ушел с работы. Мы с Кейт (мы разведены) продали все наше имущество и пустились в путь с нашими тремя детьми. У нас нет дома. И мы сами обучаем детей.

Мы оставили «матрицу» и еще в одном важном смысле.

Покидая Америку, мы сняли все наличные с наших банковских и пенсионных счетов и перевели все наши сбережения в золото и серебро.

Почему мы так поступили? Мы больше не хотим быть в системе. Она неуравновешенна и неустойчива.

Поэтому мы собираемся оставаться в стороне, держа драгоценные металлы, пока не можно будет безопасно вернуться в финансовую систему. Тогда мы продадим все наше золото и инвестируем в акции с лучшими дивидендами.

Наши деньги останутся там – надеюсь, – принося все больше и больше дивидендов до конца нашей жизни. (Больше об этом через минуту).

Как мы будем знать, когда наступит подходящий момент?

Вот тут-то в дело вступает отношение Доу/золото – лучший барометр системного «здоровья»…

Недавний разворот

Наша ставка на отношение Доу/золото основана на простой предпосылке…

Акции нужно покупать, когда они дешевы относительно золота. То есть когда отношение Доу/золото меньше 5.

А продавать акции нужно, когда они становятся дорогими – когда отношение Доу/золото поднимается выше 15. Тогда нужно возвращаться в золото.

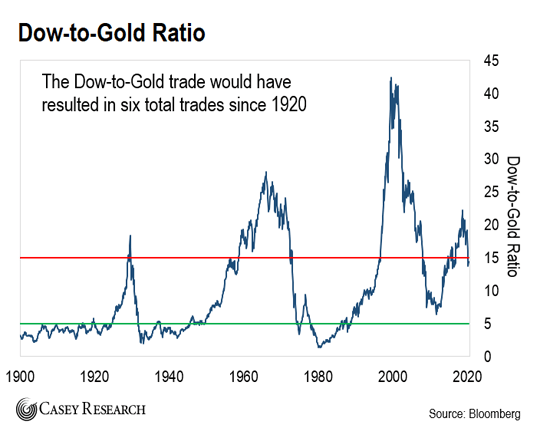

За последние 100 лет пришлось бы совершить лишь 6 сделок. Но также можно было бы ловко превзойти подход «купи и держи».

На графике ниже все это видно наглядно. В 1999 г. зафиксирован пик. С 2011 по 2018 гг. происходило ралли против тренда. И если присмотреться, можно увидеть недавний разворот…

Ставка на отношение Доу/золото привела бы всего к 6 сделкам с 1920 г.

Отношение Доу/золото

Источник: Bloomberg

Я истолковываю этот недавний разворот как восстановление основного тренда отношения Доу/золото, вновь устремившегося к однозначным числам.

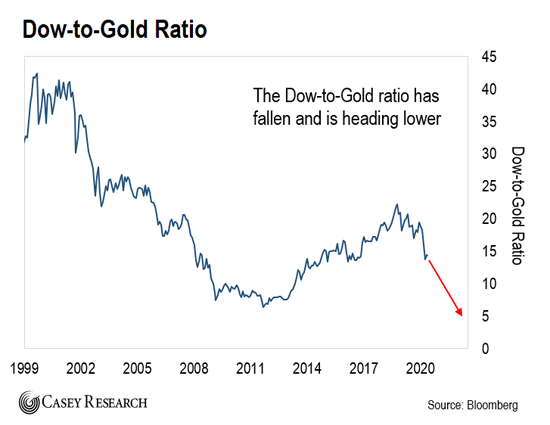

На следующем графике более подробно показаны последние два десятилетия…

Отношение Доу/золото упало и устремилось вниз

Отношение Доу/золото

Источник: Bloomberg

Отношение достигло вершины на уровне 22.36 в октябре 2018 г. С тех пор оно падает… и я полагаю, что оно упадет намного больше.

Конечно, если я ошибаюсь и отношение Доу/золото не готово возобновить свой основной нисходящий тренд, то рынок даст нам об этом знать.

Как? Если отношение поднимется к новой вершине, превысив 22.36 и опровергнув нисходящий тренд. (Именно поэтому я установил стоп-лосс на уровне 22.36).

Но я готов держать пари, что этого не произойдет…

Тренд в движении

Отношение обычно движется большими, четкими трендами. И если оно пришло в движение, обычно оно продолжает двигаться.

Спад отношения в 2018 г. означал для меня, что золото начнет превосходить фондовый рынок… возможно, в течение следующих 5-10 лет.

Я сразу же опустошил свои банковские и пенсионные счета и вложил все в золото и серебро. После этого я стал донимать друзей и родных, чтобы они сделали то же самое.

Помните, отношение достигло пиковых 22.36 в октябре 2018 г.

Моя гипотеза такова, что отношение Доу/золото теперь возобновило падение… к уровню где-то ниже 5. Билл Боннер называет это «свиданием с судьбой».

Я буду держать золото до тех пор, после чего продам всё и вложу выручку в фондовый рынок.

В частности, я куплю акции тех, кого я называю «дивидендными аристократами».

Речь идет о компаниях вроде Coca—Cola и Johnson & Johnson. У них многолетняя история постоянного повышения дивидендов.

Лучших пассивных инвестиций, чем подобные акции, нет. Так можно обогатиться дважды. Во-первых, благодаря растущим дивидендам, и во-вторых, благодаря реинвестированию дивидендов.

Лучшего способа нарастить богатство не найти.

Но прежде чем придет время покупать акции дивидендных аристократов, я буду оставаться в стороне, в золоте, пока акции не будут готовы снова превзойти золото. Тогда я вернусь к своей долгосрочной стратегии «дивидендных аристократов».

Если я окажусь прав – и если я верно определю момент разворота, – моей семье больше никогда не придется беспокоиться о деньгах.

А пока я слежу за отношением Доу/золото. Сегодня оно равно 14.26.

Основатель хедж-фонда предупредил о возможном запрете владения золотом

Криспин Оди считает, что ЦБ различных стран не смогут сдержать инфляцию в условиях вызванного COVID-19 кризиса и могут попытаться демонетизировать золото

Трудно относится серьозно к таким инвесторам. Поправьте меня если я не прав.Только для того, чтобы остаться в нулях при покупке/продаже, надо чтобы цена на золото увеличилась на 30%. Добавьте сюда многолетнюю инфляцию валюты, в которой будет происходить сделка. И это то, что наверху. Часть инвестиций — вполне понятно. Но всё?

Полностью согласен. Пока на фондовым рынке бычий тренд рост стоимости золота минимальный или вообще его нет. При всех особенностях золото это и сырьё. А у любого сырья есть циклы.

Автор. про див.Аристократов-рассмешил. Вложится он в 3% доходности, инфляция в америке выше.

Ты еще в Эпл вложись, что бы жить на пассивный доход. умарил.